Ο τύπος του κόστους κεφαλαίου είναι το συνδυασμένο κόστος χρέους και ιδίων κεφαλαίων που μια εταιρεία έχει αποκτήσει για να χρηματοδοτήσει τις δραστηριότητές της. Είναι σημαντικό, διότι οι επενδυτικές αποφάσεις μιας εταιρείας που σχετίζονται με νέες λειτουργίες πρέπει πάντα να οδηγούν σε απόδοση που υπερβαίνει το κόστος κεφαλαίου της - αν όχι, τότε η εταιρεία δεν αποφέρει απόδοση για τους επενδυτές της.

Πώς να υπολογίσετε το κόστος κεφαλαίου

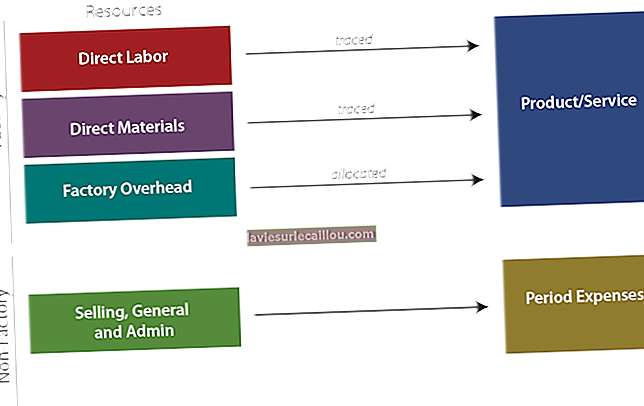

Το κόστος κεφαλαίου αποτελείται από το κόστος του χρέους, το προτιμώμενο απόθεμα και το κοινό απόθεμα. Ο τύπος για το κόστος του κεφαλαίου αποτελείται από χωριστούς υπολογισμούς και για τα τρία αυτά στοιχεία, οι οποίοι στη συνέχεια πρέπει να συνδυαστούν για να εξαχθεί το συνολικό κόστος του κεφαλαίου σε σταθμισμένο μέσο όρο. Για να αποκομίσετε το κόστος του χρέους, πολλαπλασιάστε το κόστος τόκων που σχετίζεται με το χρέος με το αντίστροφο του ποσοστού φορολογικού συντελεστή και διαιρέστε το αποτέλεσμα με το ποσό του οφειλόμενου χρέους. Το ποσό του οφειλόμενου χρέους που χρησιμοποιείται στον παρονομαστή θα πρέπει να περιλαμβάνει τυχόν χρεώσεις συναλλαγών που σχετίζονται με την απόκτηση του χρέους, καθώς και τυχόν ασφάλιστρα ή εκπτώσεις από την πώληση του χρέους. Αυτά τα τέλη, τα ασφάλιστρα ή οι εκπτώσεις πρέπει να αποσβένονται σταδιακά κατά τη διάρκεια του χρέους, έτσι ώστε το ποσό που περιλαμβάνεται στον παρονομαστή να μειώνεται με την πάροδο του χρόνου.Ο τύπος για το κόστος του χρέους έχει ως εξής:

(Έξοδα τόκων x (1 - Φορολογικός συντελεστής) ÷

Ποσό χρέους - Τέλη απόκτησης χρέους + ασφάλιστρο χρέους - Έκπτωση χρέους

Το κόστος του προτιμώμενου αποθέματος είναι ένας απλούστερος υπολογισμός, καθώς οι πληρωμές τόκων που πραγματοποιούνται με αυτήν τη μορφή χρηματοδότησης δεν εκπίπτουν από το φόρο. Ο τύπος έχει ως εξής:

Έξοδα τόκων ÷ Ποσό προτιμώμενου αποθέματος

Ο υπολογισμός του κόστους του κοινού αποθέματος απαιτεί διαφορετικό τύπο υπολογισμού. Αποτελείται από τρεις τύπους απόδοσης: μια απόδοση χωρίς κίνδυνο, ένα μέσο ποσοστό απόδοσης που αναμένεται από μια τυπική ευρεία ομάδα αποθεμάτων και μια διαφορική απόδοση που βασίζεται στον κίνδυνο του συγκεκριμένου αποθέματος σε σύγκριση με η μεγαλύτερη ομάδα αποθεμάτων. Το ποσοστό απόδοσης χωρίς κίνδυνο προέρχεται από την απόδοση ασφάλειας της κυβέρνησης των ΗΠΑ. Το μέσο ποσοστό απόδοσης μπορεί να προκύψει από οποιοδήποτε μεγάλο σύμπλεγμα αποθεμάτων, όπως το Standard & Poor's 500 ή το Dow Jones Industrials. Η απόδοση που σχετίζεται με τον κίνδυνο ονομάζεται beta μιας μετοχής. Υπολογίζεται και δημοσιεύεται τακτικά από διάφορες επενδυτικές υπηρεσίες για εταιρείες που κατέχονται από το κοινό, όπως η Value Line. Μια τιμή beta μικρότερη από μία υποδηλώνει ένα επίπεδο κινδύνου απόδοσης που είναι χαμηλότερο από το μέσο όρο,ενώ μια beta μεγαλύτερη από μία θα σήμαινε έναν αυξανόμενο βαθμό κινδύνου στο ποσοστό απόδοσης. Λαμβάνοντας υπόψη αυτά τα στοιχεία, ο τύπος του κόστους του κοινού αποθέματος έχει ως εξής:

Επιστροφή χωρίς κίνδυνο + (Beta x (Μέση απόδοση αποθέματος - Απόδοση χωρίς κίνδυνο))

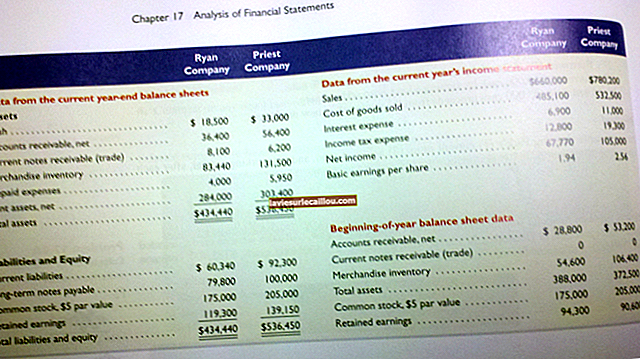

Μόλις γίνουν όλοι αυτοί οι υπολογισμοί, πρέπει να συνδυάζονται σε σταθμισμένο μέσο όρο για να αντλήσουν το συνδυασμένο κόστος κεφαλαίου για μια εταιρεία. Αυτό το κάνουμε πολλαπλασιάζοντας το κόστος κάθε στοιχείου με το ποσό της εκκρεμής χρηματοδότησης που σχετίζεται με αυτό, όπως σημειώνεται στον παρακάτω πίνακα: