Έρευνα εταιρειών-στόχων

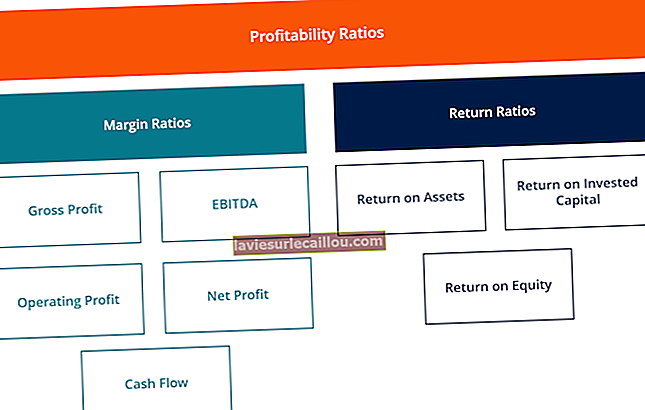

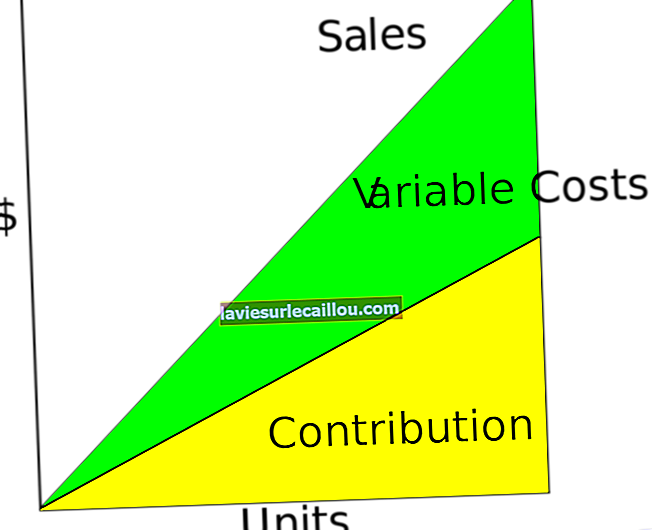

Η διαδικασία απόκτησης μπορεί να καλύψει πολλούς μήνες και να περιλαμβάνει πολλά βήματα, οπότε ο αποκτών πρέπει να έχει μια σταθερή αίσθηση του τι θέλει να βγεί από κάθε συναλλαγή, καθώς και μια λεπτομερή λίστα ελέγχου για να το κάνει. Ένας σειριακός αγοραστής δημιουργεί συνήθως μια βάση δεδομένων των εταιρειών που ανταγωνίζονται στην αγορά στην οποία ενδιαφέρεται. Αυτό μπορεί να οργανωθεί ως πίνακας, με κάθε εταιρεία να κατηγοριοποιείται από παράγοντες όπως έσοδα, κερδοφορία, ταμειακές ροές, ρυθμός ανάπτυξης, αριθμός υπαλλήλων, προϊόντα, πνευματική ιδιοκτησία και ούτω καθεξής. Η βάση δεδομένων δεν θα είναι ποτέ πλήρης, δεδομένου ότι οι ιδιωτικές εταιρείες ειδικότερα δεν είναι πρόθυμες να αποκαλύψουν πληροφορίες για τον εαυτό τους.

Παρ 'όλα αυτά, υπάρχουν πολλές πηγές πληροφοριών που μπορούν να χρησιμοποιηθούν για τη συνεχή βελτίωση της βάσης δεδομένων, όπως δηλώσεις δημόσιων εταιρειών, προσωπικές επαφές, αναφορές τρίτων και ανάλυση διπλωμάτων ευρεσιτεχνίας. Ο αγοραστής θα πρέπει επίσης να διατηρήσει μια λίστα με τις εξαγορές που πραγματοποιήθηκαν πρόσφατα στον κλάδο, με ιδιαίτερη προσοχή στις θέσεις της αγοράς στις οποίες είναι πιο κοινές. Αυτό είναι χρήσιμο για τη διάκριση των τιμών με τις οποίες άλλοι πωλητές θα περίμεναν να πουληθούν, καθώς όλοι στον κλάδο διαβάζουν τα ίδια δελτία τύπου, και έτσι γνωρίζει τις εξαγορές. Μια πρόσφατη άνοδος των τιμών ενδέχεται να υποδηλώνει σε έναν αγοραστή ότι η αγορά είναι υπερθέρμανση και, ως εκ τούτου, δεν αξίζει να συμμετάσχετε στο εγγύς μέλλον.

Η αρχική επαφή

Το πρώτο βήμα στη διαδικασία εξαγοράς είναι η αρχική επαφή με έναν υποψήφιο αποκτώμενο. Υπάρχουν αρκετές μέθοδοι που ένας αγοραστής μπορεί να χρησιμοποιήσει για να εντοπίσει πιθανούς υποψηφίους απόκτησης. Ακολουθούν πολλές από τις πιο κοινές μεθόδους:

Διακριτή επαφή . Ένας από τους καλύτερους τρόπους αγοράς μιας επιχείρησης είναι η διακριτή έρευνα. Αυτό ξεκινά με ένα απλό τηλεφώνημα στον ιδιοκτήτη της εταιρείας-στόχου, ζητώντας μια συνάντηση για να συζητήσουμε τις αμοιβαίες ευκαιρίες. Η διατύπωση του αιτήματος μπορεί να διαφέρει. χρησιμοποιήστε τους όρους που είναι απαραίτητοι για να ξεκινήσετε μια συζήτηση ένας προς έναν. Η πρόθεση δεν είναι απαραίτητα άμεση προσφορά αγοράς της εταιρείας. Αντίθετα, αυτό μπορεί απλά να ξεκινήσει μια σειρά συζητήσεων που μπορεί να διαρκέσουν για μήνες ή ακόμη και χρόνια, ενώ τα μέρη εξοικειώνονται μεταξύ τους.

Κοινοπραξία . Μία από τις καλύτερες μεθόδους για τον προσδιορισμό των καλύτερων δυνατών υποψηφίων εξαγοράς είναι ο αγοραστής να συνάψει συμφωνίες κοινοπραξίας με εκείνες τις εταιρείες που ενδεχομένως να είναι υποψήφιοι εξαγοράς. Η δημιουργία και η διαχείριση αυτών των κοινοπραξιών δίνει στον αγοραστή μια εξαιρετική εικόνα για το πόσο καλά λειτουργεί η άλλη εταιρεία, δίνοντάς της έτσι περισσότερες καθημερινές λειτουργικές λεπτομέρειες από ό, τι θα μπορούσε να είχε λάβει μέσω μιας τυπικής έρευνας δέουσας επιμέλειας. Η συμφωνία μπορεί επίσης να κάνει τους ιδιοκτήτες ενός υποψηφίου εξαγοράς πιο άνετα με το πώς θα αντιμετωπίζονταν εάν αποκτήθηκαν.

Τρίτο μέρος . Μπορεί να υπάρχουν καταστάσεις όπου ο αγοραστής δεν θέλει κανέναν να γνωρίζει για το ενδιαφέρον του να κάνει εξαγορές σε μια συγκεκριμένη αγορά. Εάν ναι, μπορεί να διατηρήσει τις υπηρεσίες ενός επενδυτή τραπεζίτη, ο οποίος καλεί εταιρείες-στόχους εκ μέρους του αγοραστή να κάνουν γενικές ερωτήσεις σχετικά με την προθυμία των ιδιοκτητών να πουλήσουν.

Η συμφωνία μη κοινοποίησης

Εάν η εταιρεία-στόχος καταλήξει στο συμπέρασμα ότι μπορεί να έχει συμφέρον να πουλήσει στον αγοραστή, τα μέρη υπογράφουν συμφωνία μη αποκάλυψης (NDA). Αυτό το έγγραφο αναφέρει ότι όλες οι πληροφορίες που έχουν χαρακτηριστεί ως εμπιστευτικές θα αντιμετωπίζονται ως τέτοιες, ότι οι πληροφορίες δεν θα εκδίδονται σε άλλα μέρη και ότι θα επιστραφούν κατόπιν αιτήματος. Αυτές οι συμφωνίες μπορεί να είναι δύσκολο να εφαρμοστούν, αλλά είναι ωστόσο απαραίτητες.

Η επιστολή προθέσεων

Μόλις η NDA υπογραφεί και από τα δύο μέρη, η εταιρεία-στόχος αποστέλλει τις οικονομικές καταστάσεις της και τα σχετικά έγγραφα συνοπτικού επιπέδου σχετικά με τα ιστορικά και προβλεπόμενα αποτελέσματα στον αγοραστή. Με βάση αυτές τις πληροφορίες, ο αγοραστής μπορεί να επιθυμεί να προχωρήσει σε μια προσφορά αγοράς, την οποία τεκμηριώνει σε μια επιστολή προθέσεων (LOI) ή ένα φύλλο όρων. Ο αγοραστής θα πρέπει να ζητήσει μια περίοδο αποκλειστικότητας, κατά τη διάρκεια της οποίας η στοχευόμενη εταιρεία δεσμεύεται να τη χειρίζεται μόνο. Στην πραγματικότητα, πολλοί πωλητές προσπαθούν να αγοράσουν την προσφερόμενη τιμή μεταξύ άλλων πιθανών αγοραστών, κάτι που παραβιάζει τους όρους της συμφωνίας αποκλειστικότητας. Όταν συμβεί αυτό, ο αγοραστής μπορεί να επιλέξει να απομακρυνθεί από περαιτέρω συζητήσεις, καθώς ο πωλητής έχει αποδειχθεί αναξιόπιστος.

Δέουσα επιμέλεια

Στη συνέχεια, ο αποκτών στέλνει μια λίστα αιτημάτων δέουσας επιμέλειας στην εταιρεία-στόχο. Είναι απολύτως πιθανό η εταιρεία-στόχος να μην έχει τις απαιτούμενες πληροφορίες σε μορφή έτοιμη για άμεση διανομή. Αντ 'αυτού, μπορεί να χρειαστεί πολύς χρόνος για την εύρεση ορισμένων εγγράφων. Επιπλέον, δεδομένου ότι ο στόχος δεν ήταν απαραίτητα προετοιμασία για πώληση, ενδέχεται να μην έχει ελεγχθεί οικονομικές καταστάσεις. Εάν ναι, ο αγοραστής μπορεί να θέλει να περιμένει την προετοιμασία αυτών των δηλώσεων, η οποία μπορεί να διαρκέσει περίπου δύο μήνες. Οι ελεγμένες οικονομικές καταστάσεις παρέχουν κάποια διαβεβαίωση ότι οι πληροφορίες σε αυτές παρουσιάζουν δίκαια τα οικονομικά αποτελέσματα και την οικονομική θέση της στοχευόμενης εταιρείας.

Τελικές διαπραγματεύσεις

Η διαδικασία δέουσας επιμέλειας μπορεί να απαιτήσει μερικές εβδομάδες για να ολοκληρωθεί, με μερικά αδέσποτα έγγραφα να βρίσκονται πολύ μετά την ανάλυση του κύριου σώματος πληροφοριών. Μόλις ελεγχθεί το μεγαλύτερο μέρος των πληροφοριών, ο επικεφαλής της ομάδας δέουσας επιμέλειας μπορεί να συμβουλεύει την ανώτερη διοίκηση του αγοραστή σχετικά με ζητήματα που εντοπίστηκαν και τυχόν υπόλοιπους τομείς αβεβαιότητας, οι οποίοι μπορούν να χρησιμοποιηθούν για την προσαρμογή του αρχικού υπολογισμού της τιμής που επιθυμεί ο αποκτών να προσφέρω. Το συνηθισμένο αποτέλεσμα είναι η μείωση της προσφερόμενης τιμής.

Εάν ο αγοραστής θέλει να συνεχίσει με την απόκτηση, παρουσιάζει στον πωλητή το πρώτο σχέδιο συμφωνίας αγοράς. Δεδομένου ότι ο αποκτών ελέγχει το έγγραφο, συνήθως ξεκινά με ένα προσχέδιο που περιέχει όρους πιο ευνοϊκούς για αυτό. Ο πληρεξούσιος που εργάζεται για τον πωλητή πρέπει να γνωστοποιεί στον πωλητή τυχόν μη ικανοποιητικούς όρους, για αποφάσεις σχετικά με τον τρόπο προσαρμογής τους. Εάν ο πωλητής δεν διατηρήσει έναν πληρεξούσιο που ειδικεύεται σε συμφωνίες αγοράς, ο πωλητής πιθανότατα θα συμφωνήσει με όρους που ευνοούν τον αγοραστή.

Τα μέρη ενδέχεται να μην συμφωνήσουν σε μια συμφωνία. Ένας σειριακός αγοραστής θα πρέπει να έχει σημαντική εμπειρία με τους τύπους εταιρειών-στόχων που μπορεί να ενσωματώσει επιτυχώς στις δραστηριότητές του, καθώς και τη μέγιστη τιμή πέραν της οποίας μια συμφωνία δεν είναι πλέον οικονομικά βιώσιμη. Έτσι, ο αγοραστής θα πρέπει να συγκρίνει οποιαδήποτε προτεινόμενη συμφωνία με τον εσωτερικό κατάλογο κριτηρίων επιτυχίας και να απομακρυνθεί, εάν χρειάζεται. Ομοίως, δεδομένου ότι ο αγοραστής έχει πιθανότατα ένα ανώτατο όριο πάνω από το οποίο δεν θα αυξήσει την τιμή του, ο πωλητής πρέπει να αποφασίσει εάν η προτεινόμενη τιμή είναι επαρκής και μπορεί να επιλέξει να τερματίσει τις συζητήσεις.