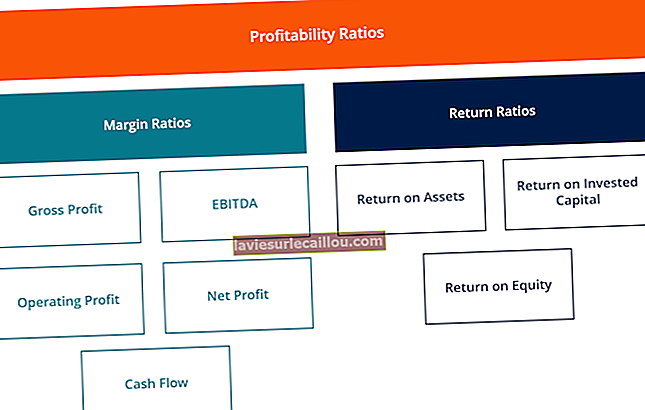

Η απόδοση των συνολικών περιουσιακών στοιχείων συγκρίνει τα κέρδη μιας επιχείρησης με τα συνολικά περιουσιακά στοιχεία που επενδύθηκαν σε αυτήν. Το μέτρο υποδεικνύει εάν η διοίκηση μπορεί να χρησιμοποιήσει αποτελεσματικά τα περιουσιακά στοιχεία για να δημιουργήσει μια εύλογη απόδοση για μια επιχείρηση, χωρίς να συμπεριλαμβάνονται τα αποτελέσματα της φορολογίας ή των χρηματοδοτικών θεμάτων.

Ο υπολογισμός της απόδοσης των συνολικών περιουσιακών στοιχείων είναι τα κέρδη προ φόρων και τόκων (EBIT), διαιρούμενο με το σύνολο των στοιχείων ενεργητικού που αναφέρονται στον ισολογισμό. Ο αριθμός EBIT χρησιμοποιείται αντί των καθαρών κερδών για να εστιάσει την προσοχή στα λειτουργικά κέρδη. Ο τύπος είναι:

Κέρδη προ τόκων και φόρων ÷ Σύνολο περιουσιακών στοιχείων = Απόδοση συνολικού ενεργητικού

Για παράδειγμα, η ABC International αναφέρει καθαρά κέρδη 100.000 $. Αυτό το ποσό περιλαμβάνει έξοδα τόκων 12.000 $ και φόρους εισοδήματος 28.000 $. Όταν προστίθενται αυτά τα δύο έξοδα, το EBIT της εταιρείας ανέρχεται σε 140.000 $. Το συνολικό ποσό ενεργητικού για την εταιρεία είναι 4.000.000 $. Επομένως, η απόδοση των συνολικών περιουσιακών στοιχείων είναι:

140.000 $ EBIT ÷ 4.000.000 $ Σύνολο περιουσιακών στοιχείων = 3,5% Απόδοση συνολικού ενεργητικού

Το συνολικό ποσό των περιουσιακών στοιχείων περιλαμβάνει τους αντίθετους λογαριασμούς, πράγμα που σημαίνει ότι οι συσσωρευμένες αποσβέσεις και η πρόβλεψη για επισφαλείς λογαριασμούς αφαιρούνται από το ακαθάριστο ποσό των περιουσιακών στοιχείων στον ισολογισμό.

Η ιδέα είναι χρήσιμη για σκοπούς σύγκρισης. Για παράδειγμα, ένας εξωτερικός αναλυτής μπορεί να συγκρίνει την απόδοση των συνολικών περιουσιακών στοιχείων ενός αριθμού ανταγωνιστών στον ίδιο κλάδο για να προσδιορίσει ποιος αναφέρει την πιο αποτελεσματική χρήση περιουσιακών στοιχείων σε σύγκριση με τα κέρδη.

Εσωτερικά, η ιδέα μπορεί να χρησιμοποιηθεί ως βάση για μια λεπτομερή διερεύνηση των περιουσιακών στοιχείων που δεν είναι παραγωγικά και, επομένως, πρέπει να απορριφθούν. Μπορεί επίσης να οδηγήσει σε εξέταση της επένδυσης κεφαλαίου κίνησης, για να διαπιστωθεί εάν οι λειτουργικές πολιτικές μπορούν να προσαρμοστούν ώστε να ελαχιστοποιηθεί το ποσό του κεφαλαίου κίνησης.

Ένα πρόβλημα με αυτή τη μέτρηση είναι ότι ο παρονομαστής προέρχεται από τις λογιστικές αξίες και όχι από τις αγοραίες αξίες. Αυτό προκαλεί ιδιαίτερη ανησυχία όταν μια επιχείρηση έχει μεγάλη επένδυση σε πάγια περιουσιακά στοιχεία που έχουν υψηλότερη αξία από αυτήν που υποδεικνύεται από τις αναφερόμενες λογιστικές τους αξίες. Σε αυτήν την περίπτωση, η υπολογισμένη απόδοση των συνολικών περιουσιακών στοιχείων είναι υψηλότερη από ό, τι στην πραγματικότητα, καθώς ο παρονομαστής είναι πολύ χαμηλός.

Μια άλλη ανησυχία με αυτή τη μέτρηση είναι ότι δεν επικεντρώνεται στον τρόπο χρηματοδότησης των περιουσιακών στοιχείων. Εάν μια επιχείρηση χρησιμοποιούσε χρέος υψηλού κόστους για να αγοράσει τα περιουσιακά της στοιχεία, η απόδοση των συνολικών περιουσιακών στοιχείων θα μπορούσε να είναι ευνοϊκή, ενώ η επιχείρηση κινδυνεύει πραγματικά να χρεοκοπήσει το χρέος.